Альтернативный вариант «Правила тройки»

Мы переходим к следующей, уже четвертой главе книги Т. Мюррея, которая носит название «Покупки и продажи». Подзаголовок гласит: «В направлении и против предыдущих вершин и впадин», из чего понятно, что в данном разделе автор рассматривает торговлю при помощи анализа предыдущих вершин и впадин.

Мюррей сообщает, что вершины и впадины бывают одинарные, двойные, тройные, а также различные сложные и комбинированные варианты. Ганн разработал наборы правил, позволяющие с определенной степенью точности прогнозировать движение рынка в каждом случае, однако Мюррей утверждает: «’Тройка’ является наилучшим сигналом для ожидания разворота. Хотя вы должны научиться читать все эти различные сигналы поддержки, сопротивления и разворота, лучшее время для открытия позиции – на 3-й восходящей или нисходящей попытке».

Ну что же, уважаемые читатели, если Т. Мюррей так считает, то мы рассмотрим в данной статье именно вариант тройной вершины, ведь нас интересует в первую очередь успешный и результативный трейдинг, а потому имеет смысл акцентироваться преимущественно на наиболее надежных паттернах. Другие варианты мы, возможно, рассмотрим в следующих статьях.

В одной из предыдущих статей (см. Определение математического ритма рынка – 2) мы касались так называемого «Правила тройки». Паттерн, описываемый «Правилом тройки» сводился к фигуре типа W или M с укороченной последней «ногой». Мы не будем повторно приводить формулировки данного правила, вместо этого отсылаем читателя к самой статье. Обратим лишь внимание, что Мюррей считает этот паттерн настолько заслуживающим внимания, что приводит его в первой главе, а затем вновь – в четвертой, но уже в альтернативной формулировке.

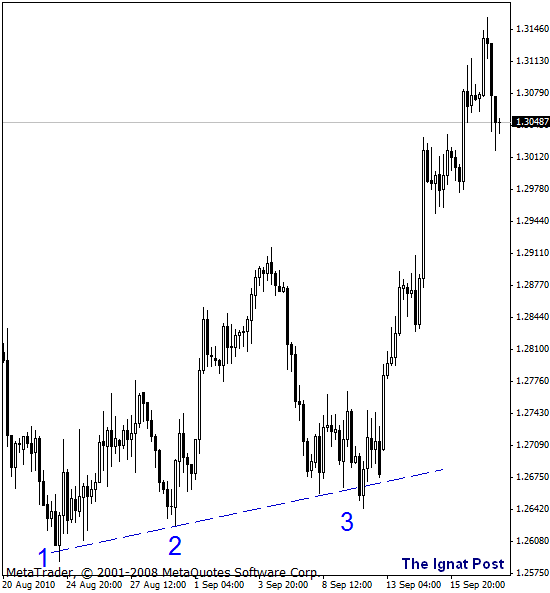

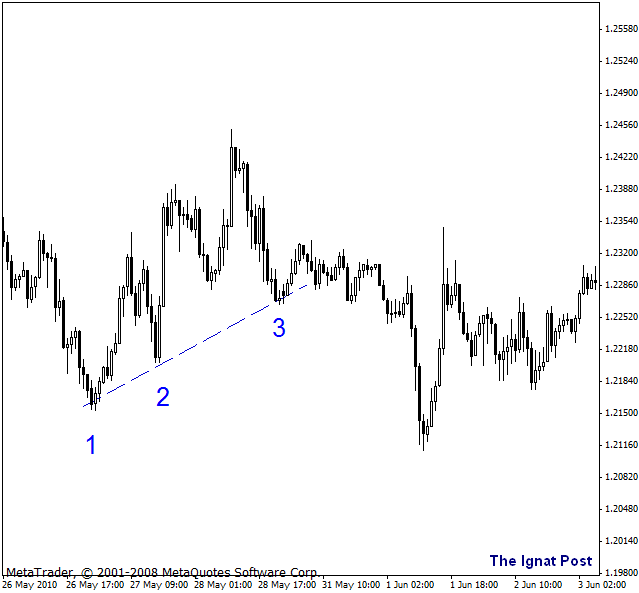

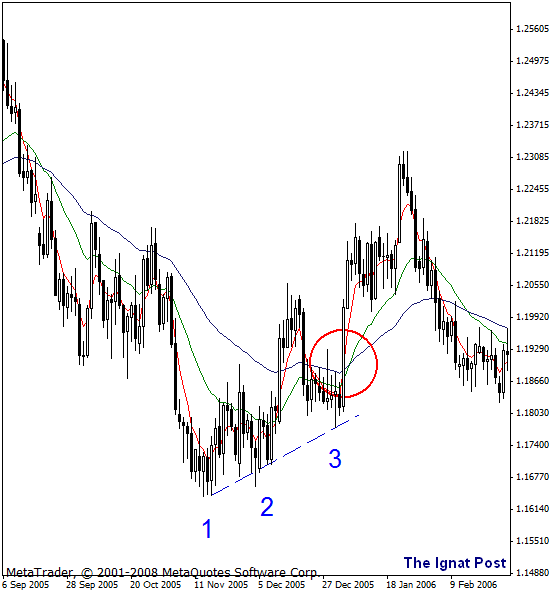

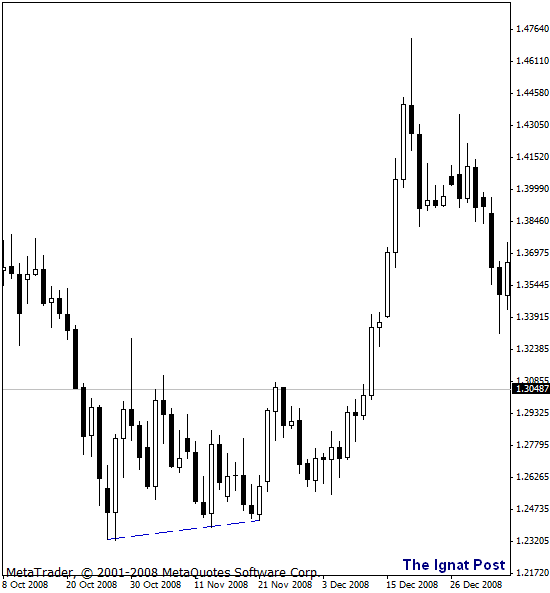

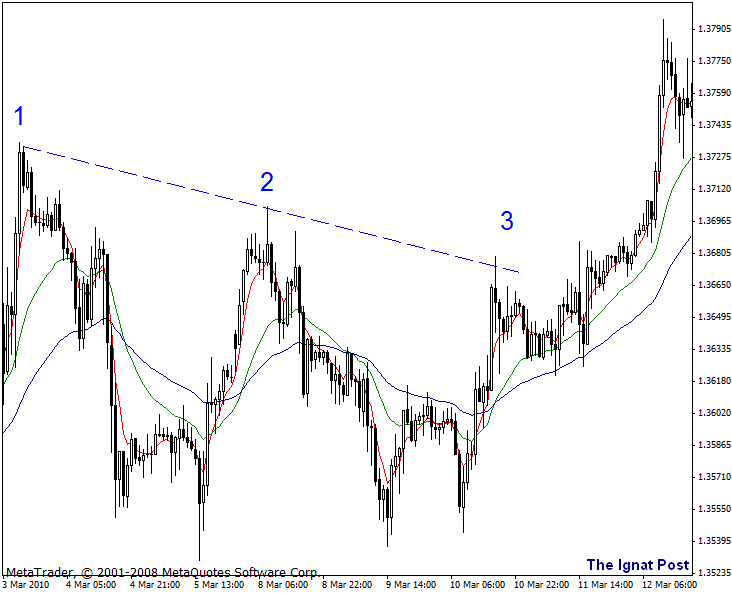

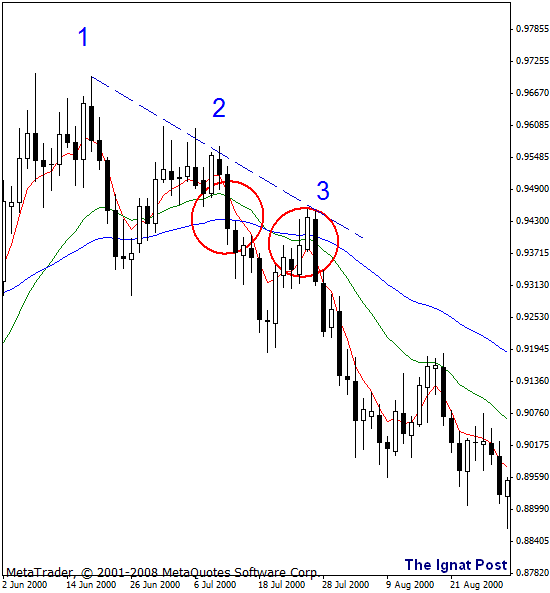

В новой редакции «Правило тройки» требует, чтобы три вершины последовательно понижались или три впадины последовательно повышались. Само наличие таких вершин и впадин является разворотным сигналом, и как только мы убедились, что третья вершины или впадина сформировались, мы можем открывать позицию. На иллюстрациях, приводимых Мюрреем, вершины и впадины лежат на одной наклонной прямой, что, вероятно, является значимым признаком достоверности сигнала. Рис. 1 представляет хороший пример такого сигнала.

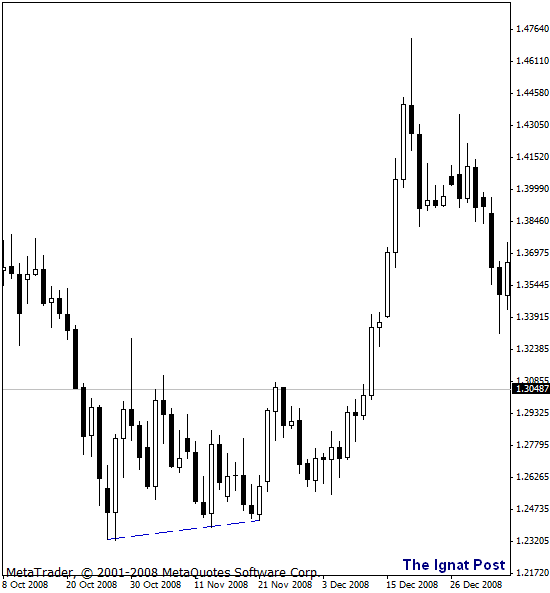

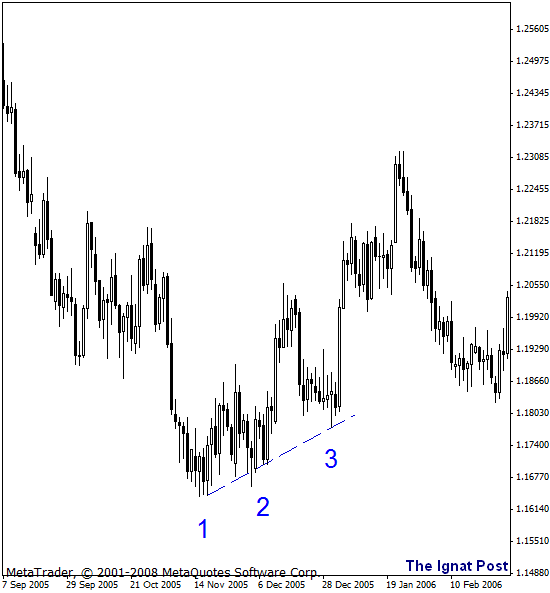

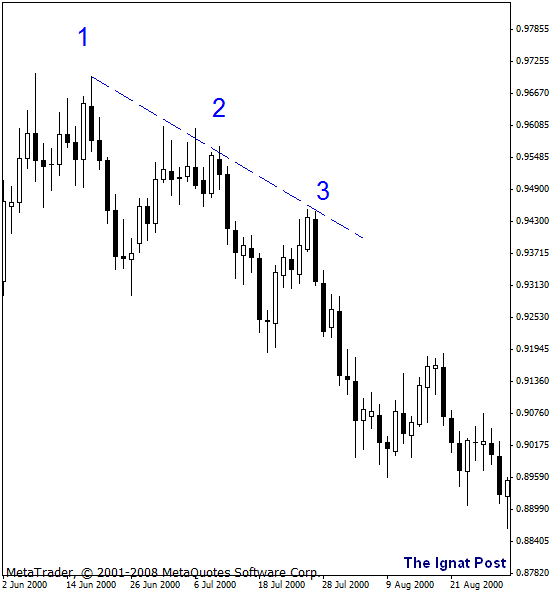

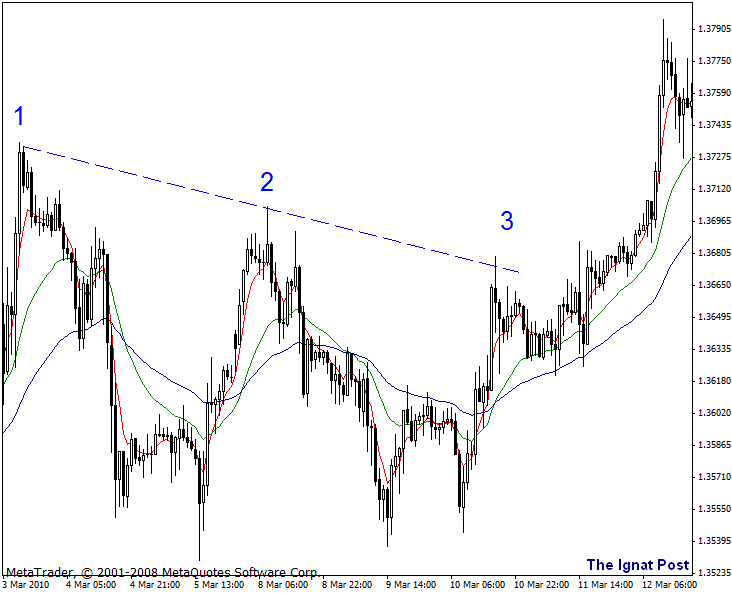

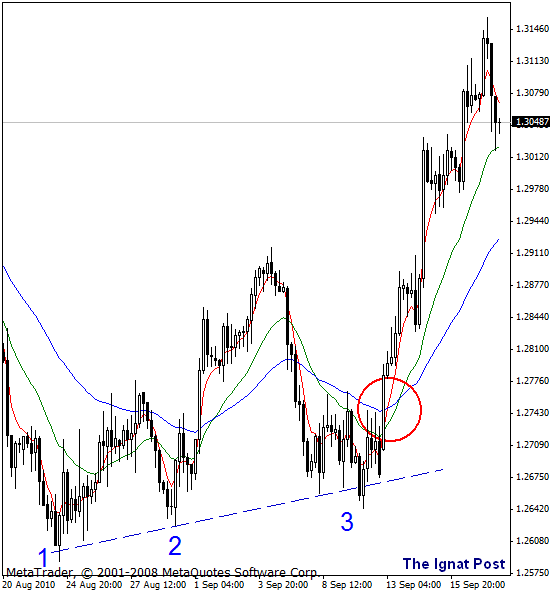

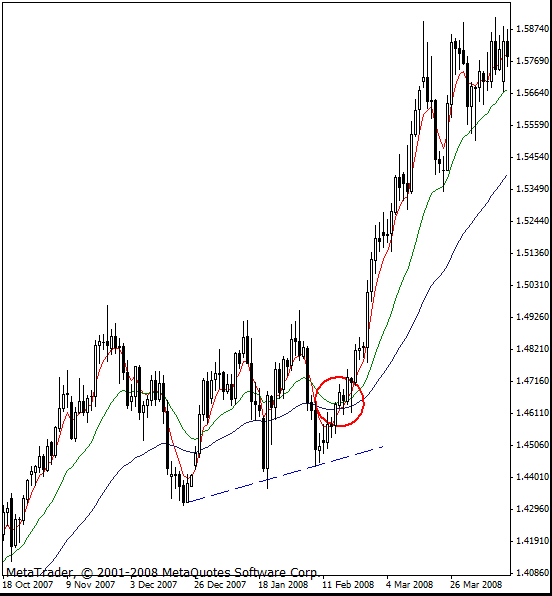

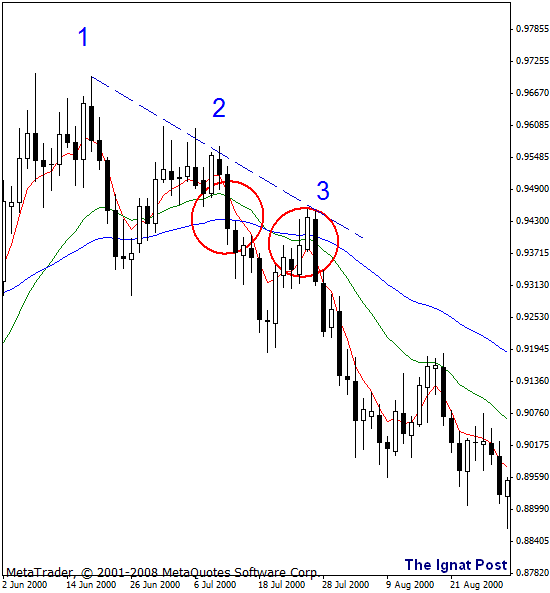

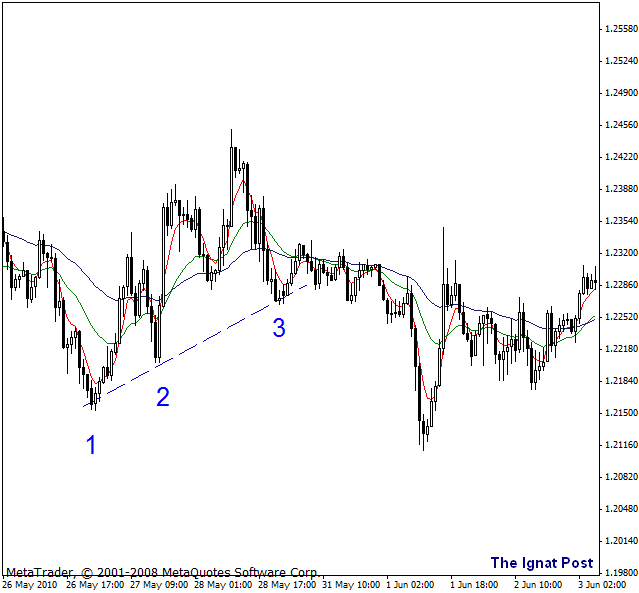

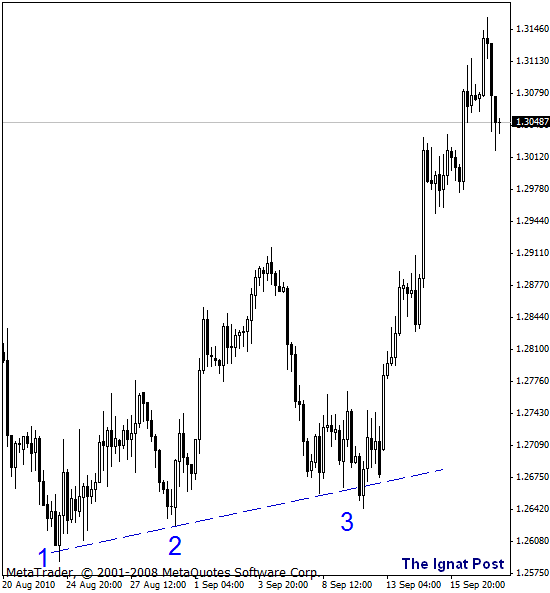

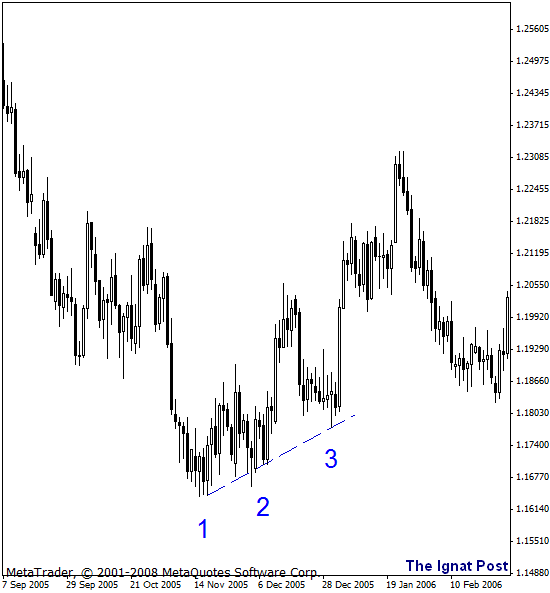

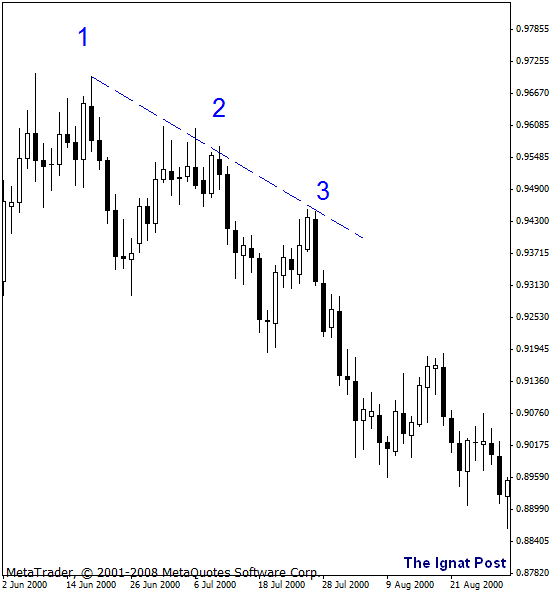

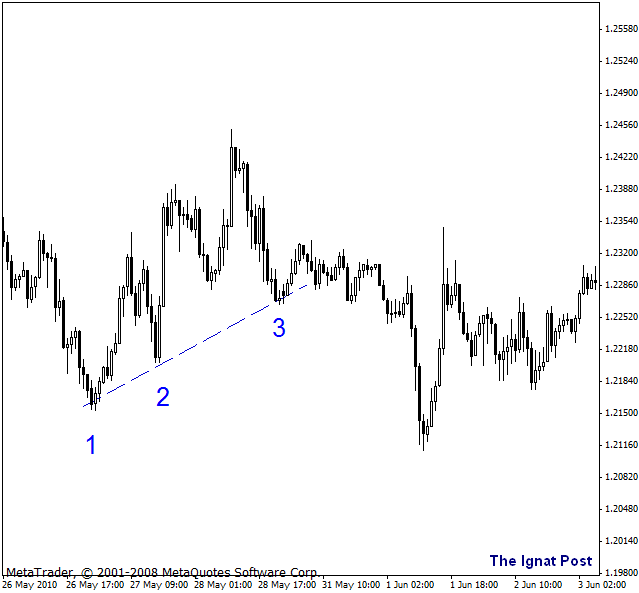

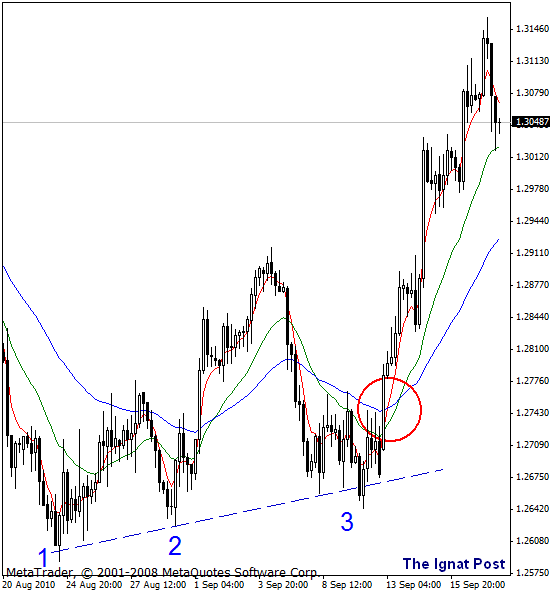

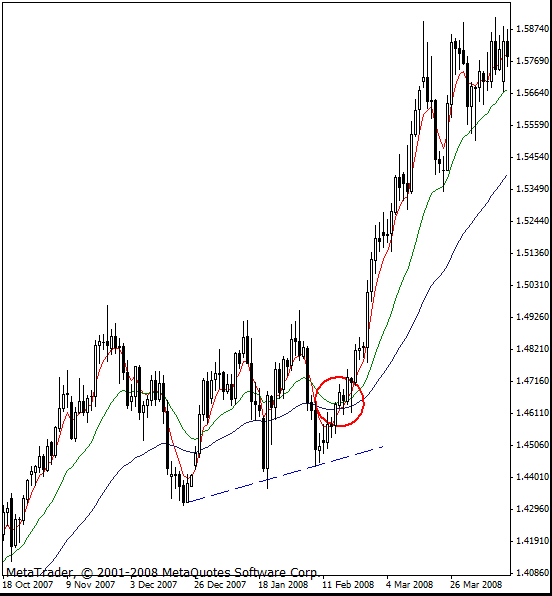

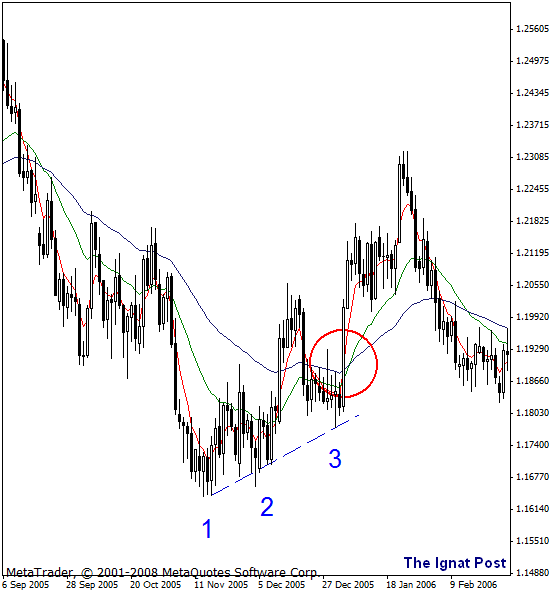

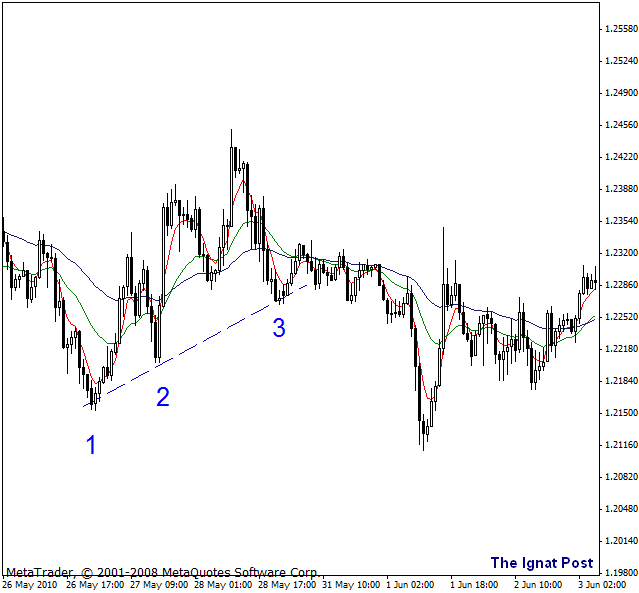

Аналогичные примеры приведены на рис. 2, 3, и 4.

А вот примеры на рис. 5 и 6 демонстрируют примеры того, как данное правило может и не сработать:

Действительно, было бы слишком просто, если бы данного простого правила было достаточно для стабильной профитной торговли. Как же быть?

Мюррей, не мудрствуя лукаво, предлагает дополнительно дожидаться подтверждения со стороны скользящих средних. В одной из предыдущих статей мы касались применения скользящих средних в системе Мюррея, и данный паттерн – как раз один из тех случаев, когда использование скользящих средних настоятельно рекомендуется. В случае корректного паттерна скользящие средние с периодом 5 и 20 должны пересечь скользящую среднюю с периодом 50.

Рассмотрим приведенный выше рисунок 1, но добавим к нему 3 скользящие средние (см. рис. 7).

Аналогичная ситуация наблюдается для остальных успешных случаев. Во всех этих случаях наблюдается пересечение EMA 50, зачастую даже раньше формирования третьей вершины или впадины.

А вот для неуспешных примеров такого пересечения не происходит и после формирования третьей вершины или впадины EMA 50 остается не пробитой:

В заключение скажем, что система Мюррея отнюдь не сводится к работе по уровням Murrey Math. Данные уровни являются важным, но далеко не единственным элементом этой системы. Поэтому Мюррей очень большое внимание уделяет иным аспектам торговли, в том числе и таким, как в настоящей статье.

Продолжение следует…

Мюррей сообщает, что вершины и впадины бывают одинарные, двойные, тройные, а также различные сложные и комбинированные варианты. Ганн разработал наборы правил, позволяющие с определенной степенью точности прогнозировать движение рынка в каждом случае, однако Мюррей утверждает: «’Тройка’ является наилучшим сигналом для ожидания разворота. Хотя вы должны научиться читать все эти различные сигналы поддержки, сопротивления и разворота, лучшее время для открытия позиции – на 3-й восходящей или нисходящей попытке».

Ну что же, уважаемые читатели, если Т. Мюррей так считает, то мы рассмотрим в данной статье именно вариант тройной вершины, ведь нас интересует в первую очередь успешный и результативный трейдинг, а потому имеет смысл акцентироваться преимущественно на наиболее надежных паттернах. Другие варианты мы, возможно, рассмотрим в следующих статьях.

В одной из предыдущих статей (см. Определение математического ритма рынка – 2) мы касались так называемого «Правила тройки». Паттерн, описываемый «Правилом тройки» сводился к фигуре типа W или M с укороченной последней «ногой». Мы не будем повторно приводить формулировки данного правила, вместо этого отсылаем читателя к самой статье. Обратим лишь внимание, что Мюррей считает этот паттерн настолько заслуживающим внимания, что приводит его в первой главе, а затем вновь – в четвертой, но уже в альтернативной формулировке.

В новой редакции «Правило тройки» требует, чтобы три вершины последовательно понижались или три впадины последовательно повышались. Само наличие таких вершин и впадин является разворотным сигналом, и как только мы убедились, что третья вершины или впадина сформировались, мы можем открывать позицию. На иллюстрациях, приводимых Мюрреем, вершины и впадины лежат на одной наклонной прямой, что, вероятно, является значимым признаком достоверности сигнала. Рис. 1 представляет хороший пример такого сигнала.

Рис. 1

В соответствии с данным «Правилом тройки», после третьей повышающейся впадины рынок начинает расти. В большинстве случаев данный рост будет приходиться на удлиненную пятую волну. Аналогичные примеры приведены на рис. 2, 3, и 4.

Рис. 2

Рис. 3

Рис. 4

А вот примеры на рис. 5 и 6 демонстрируют примеры того, как данное правило может и не сработать:

Рис. 5

Рис. 6

Действительно, было бы слишком просто, если бы данного простого правила было достаточно для стабильной профитной торговли. Как же быть?

Мюррей, не мудрствуя лукаво, предлагает дополнительно дожидаться подтверждения со стороны скользящих средних. В одной из предыдущих статей мы касались применения скользящих средних в системе Мюррея, и данный паттерн – как раз один из тех случаев, когда использование скользящих средних настоятельно рекомендуется. В случае корректного паттерна скользящие средние с периодом 5 и 20 должны пересечь скользящую среднюю с периодом 50.

Рассмотрим приведенный выше рисунок 1, но добавим к нему 3 скользящие средние (см. рис. 7).

Рис. 7

Видим, что вскоре после формирования третьей впадины красная и зеленая линии (EMA 5 и EMA 20) пересекают синюю (EMA 50), что говорит о надежности сигнала. Аналогичная ситуация наблюдается для остальных успешных случаев. Во всех этих случаях наблюдается пересечение EMA 50, зачастую даже раньше формирования третьей вершины или впадины.

Рис. 8

Рис. 9

Рис. 10

А вот для неуспешных примеров такого пересечения не происходит и после формирования третьей вершины или впадины EMA 50 остается не пробитой:

Рис. 11

Рис. 12

В заключение скажем, что система Мюррея отнюдь не сводится к работе по уровням Murrey Math. Данные уровни являются важным, но далеко не единственным элементом этой системы. Поэтому Мюррей очень большое внимание уделяет иным аспектам торговли, в том числе и таким, как в настоящей статье.

Продолжение следует…

Вадим Шумилов, к.т.н,

A.k.a. DrShumiloff

A.k.a. DrShumiloff