Технический анализ волатильности. Часть первая

Технический анализ финансовых рынков никогда не сводился к одному лишь анализу исторических изменений цены. На данный момент создано большое количество направлений анализа для облегчения положения спекулянтов во всем мире.

Разрабатывая Комплексный анализ, о котором вы можете прочитать в прошлых выпусках, я опирался не только на местно-временной анализ цены, но так же и на анализ показателя, который у меня стоит на втором месте по важности. Этот показатель – волатильность.

На данный момент создано большое количество типов и методов её расчета: это и экстремальная волатильность, и историческая, и волатильность по Уайлдеру (расчет среднего истинного диапазона). Последний тип, кстати, является одним из самых популярных, и представлен в современных программах в виде индикатора ATR. Этот тип волатильности используют большинство спекулянтов, и при грамотном применении его вполне хватает для удовлетворения различных запросов.

Вообще сама по себе волатильность – это очень мощный инструмент, помогающий решить огромное количество прикладных задач. О некоторых из них я поговорю более подробно. Причем зачастую её убирают из рассмотрения, тратя все силы на поиск точек входа и выхода и совершенствование этого дела.

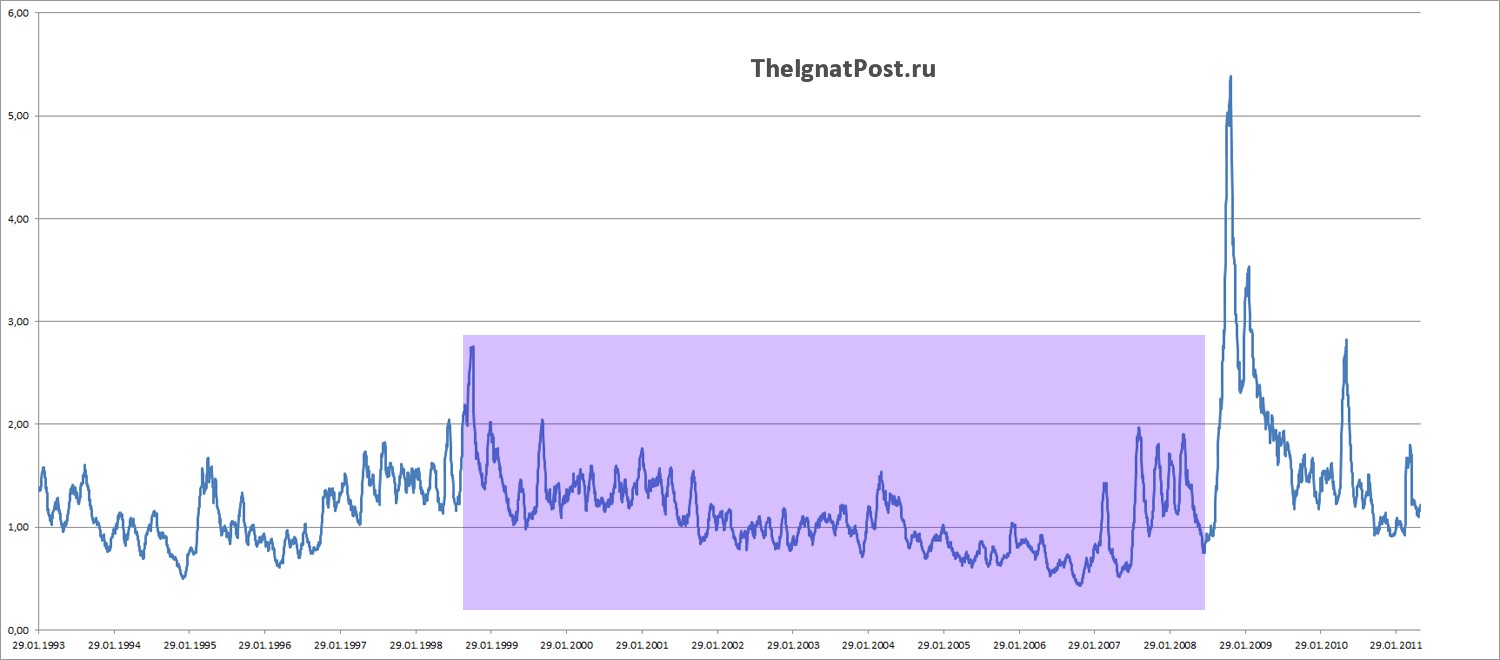

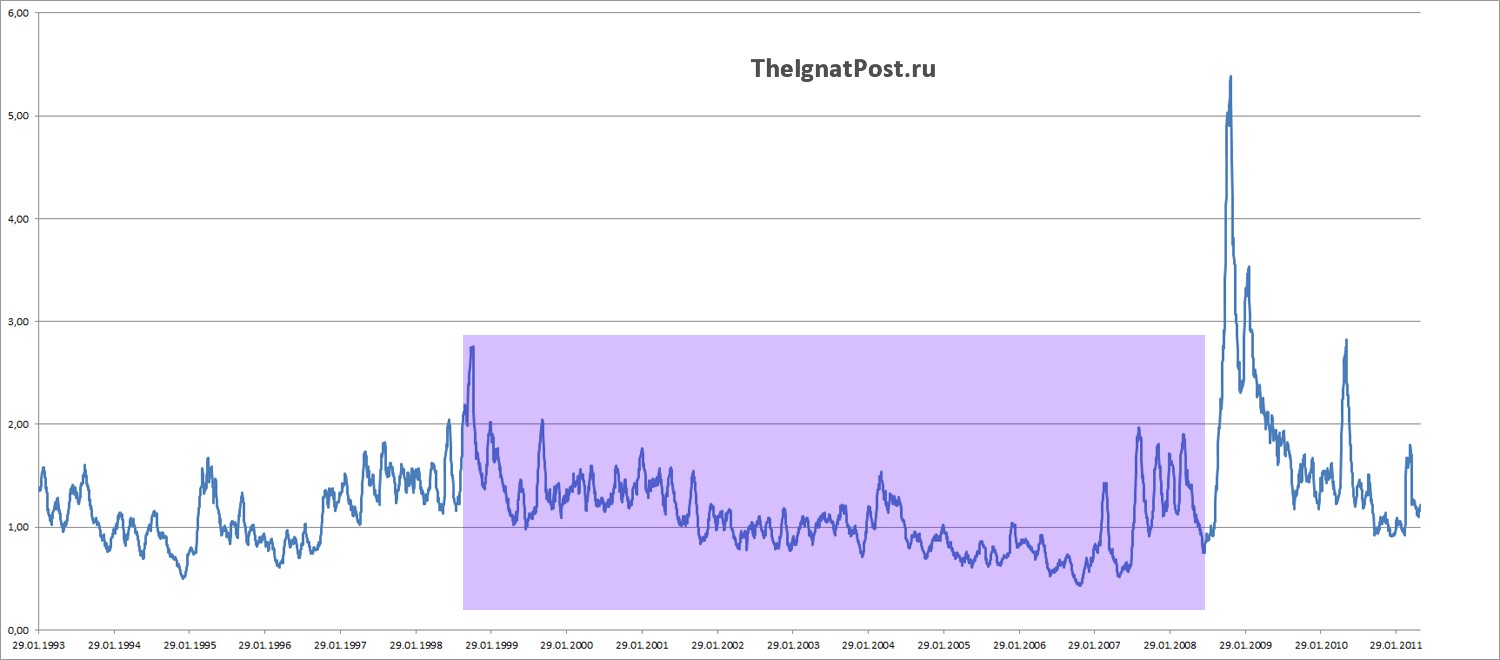

Прежде чем перейти к вопросам использования волатильности в наших целях, давайте обратимся к представленному ниже рисунку.

Обычно необходимые мне расчеты я провожу в Excel, для большей наглядности. Там же я использую небольшое количество инструментов анализа, которого вполне хватает для оценки волатильности.

Среди всех методов её расчета я предпочитаю использовать свой, в котором я отразил методы, предложенные в начала 60-х годов Честером Кельтнером. Не смотря на то, что Кельтнер практически не занимался оценкой волатильности, его предложение брать во внимание т.н. типичную цену (HLC/3), наиболее точно подходит к нынешним рынкам, нежели базировать свой поход, основываясь лишь на ценах закрытия.

Таким образом, я рассчитываю волатильность, как отношение экстремальной средней волатильности за 20-девный период, к типичной цене, усредненной за тот же период.

На рисунке представлен график волатильности кросс-курса GBP/JPY, начиная с 1993 года. Как мы видим, несмотря на то, что этот кросс-курсы является одним из самых сильно волатильных инструментов на рынке Forex, его волатильность с 1998 до середины 2008 года оставалась в узком диапазоне, имея склонность к снижению. В правой части отмеченной области мы можем увидеть всплеск волатильности, который пришелся на начало 2008 года, с последующим затуханием перед мощнейшим за всю историю этой пары всплеском волатильности. Следующие за всплеском пики пришлись на 6 мая прошлого года (обвал фондового рынка США), и на март нынешнего года, когда случилось землетрясение в Японии. Мы можем наблюдать закономерность в этих трех пиках: перед каждым из них наблюдалось затишье волатильности, причем, чем оно было продолжительнее, тем мощнее следовал всплеск (ничего не напоминает?).

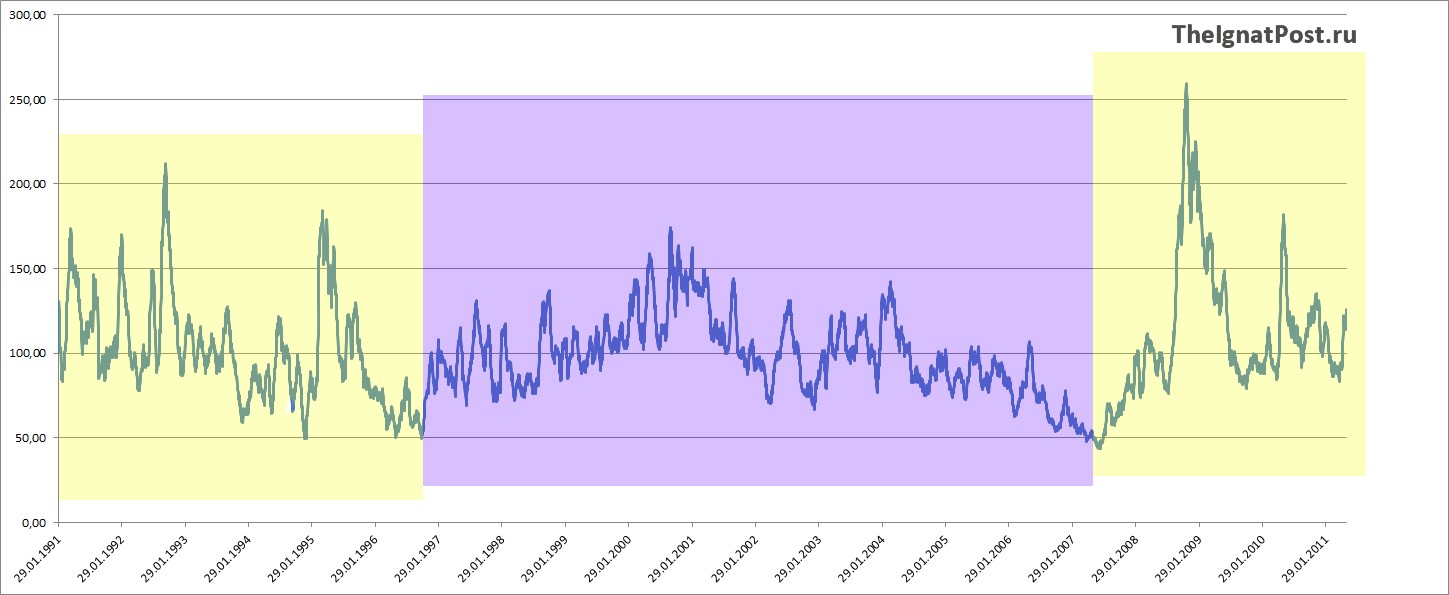

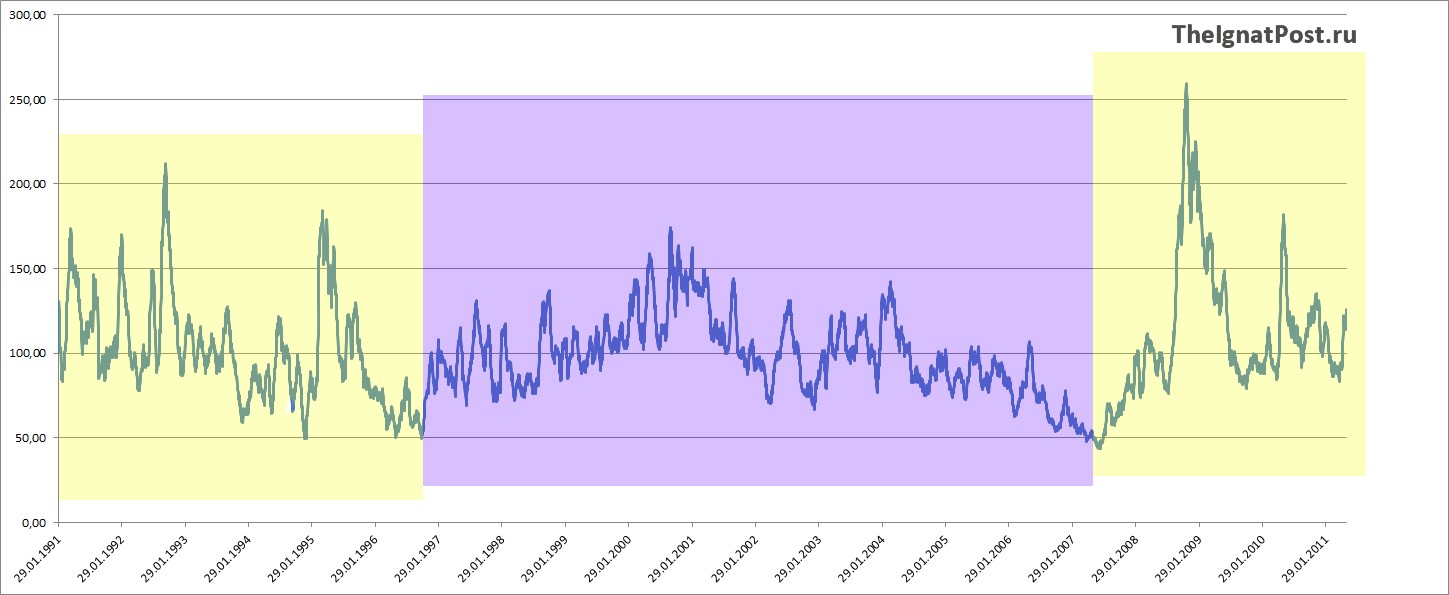

На рисунке ниже представлена волатильность евродоллара, за период с 1991 до 2011 года. Несмотря на то, что евро считает одной из самых спокойных высокодоходных валют, мы можем наблюдать, что спокойствием эта пара отнюдь не отличается: ее волатильность находится в довольно больших диапазонах, причем, как правило, по своим составляющим они разнонаправленны.

Интересно, что лоу волатильности 2007 года, сформировавшийся перед длительным забегом вверх на фоне экономического кризиса, пришелся на уровень волатильности 1995-1996 годов. Этот уровень стал своеобразной линией поддержки, из чего мы можем сделать вывод, что, ровно как и движение цены, изменение волатильности тоже величина не случайная.

Правда вывод этот можно сделать не только из наличия линий, ограничивающих рост или падение волатильности. Достаточно обратить внимание на графики, и сразу становится понятно – этот показатель так же можно анализировать при помощи технического анализа.

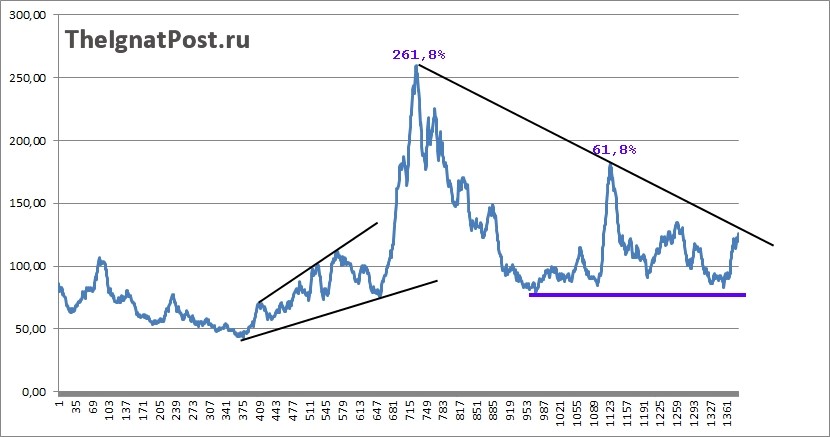

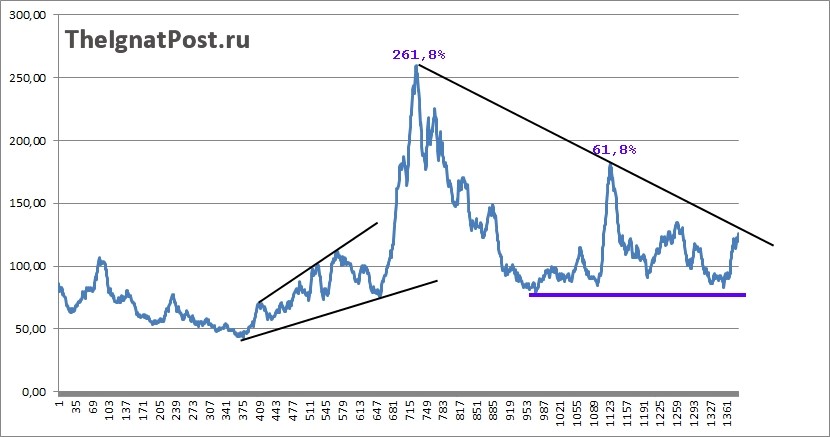

Давайте рассмотрим более подробно временной отрезок с 2008 года по наши дни. Здесь даже не будучи докой в техническом анализе, без труда узнаются знакомые технические картины. С точки зрения волнового анализа здесь так же есть, где разгуляться. Поскольку волатильность, это показатель изменения цены, здесь мы так же будем наблюдать как классическую отработку паттернов, так и коэффициентов Фибоначчи.

На рисунке мы можем наблюдать красивую техническую картину. Пик волатильности в кризис пришелся аккурат на уровень расширения 261.8% от первой и второй волны роста. А послекризисный рост волатильности составил ровно 61.8% от волны падения. Линия нисходящего тренда по пикам является в данном случае неплохим сопротивлением, но в том случае, если она будет пробита повышением волатильности, мы можем рассчитывать на цели в районе 180-220 единиц.

У читателя может появиться вполне резонный вопрос: одно дело анализировать цену… а для чего нам знать, когда волатильность будет расти, а когда будет падать? Что бы ответить на этот вопрос нам необходимо понять, чем для спекулянтов полезен этот показатель.

В первую очередь, по мимо классических способов выставления стоп-лосса, правильный технический стоп-лосс выставленный исходя из нынешней волатильности достигнут никогда не будет. В следующей статье я подробно остановлюсь на этом методе, поскольку для любого спекулянта умение выставлять стоп – одно их основных, при помощи которого зарабатываются самые большие деньги.

Так же волатильность виртуозно помогает нам рассчитать размер наших позиций, исходя из максимального риска, принятого нами. Об этом я уже рассказывал в цикле «По следам Черепах-трейдеров».

Ну и наконец, максимизация прибыли всегда достигается при условии, если волатильность после входа будет расти. Причем чем больше коэффициент роста, тем больше может быть потенциальная прибыль.

Разумеется, волатильность не подскажет нам, когда развернется цена. Для этого, как вы понимаете, мы должна анализировать цену, а не мощность её изменения. Однако знание, когда рост или падение усилиться, а так же умение выставлять правильный стоп при расчете риска – обо всем этом нам расскажет волатильность.

Продолжение следует…

Разрабатывая Комплексный анализ, о котором вы можете прочитать в прошлых выпусках, я опирался не только на местно-временной анализ цены, но так же и на анализ показателя, который у меня стоит на втором месте по важности. Этот показатель – волатильность.

На данный момент создано большое количество типов и методов её расчета: это и экстремальная волатильность, и историческая, и волатильность по Уайлдеру (расчет среднего истинного диапазона). Последний тип, кстати, является одним из самых популярных, и представлен в современных программах в виде индикатора ATR. Этот тип волатильности используют большинство спекулянтов, и при грамотном применении его вполне хватает для удовлетворения различных запросов.

Вообще сама по себе волатильность – это очень мощный инструмент, помогающий решить огромное количество прикладных задач. О некоторых из них я поговорю более подробно. Причем зачастую её убирают из рассмотрения, тратя все силы на поиск точек входа и выхода и совершенствование этого дела.

Прежде чем перейти к вопросам использования волатильности в наших целях, давайте обратимся к представленному ниже рисунку.

Обычно необходимые мне расчеты я провожу в Excel, для большей наглядности. Там же я использую небольшое количество инструментов анализа, которого вполне хватает для оценки волатильности.

Среди всех методов её расчета я предпочитаю использовать свой, в котором я отразил методы, предложенные в начала 60-х годов Честером Кельтнером. Не смотря на то, что Кельтнер практически не занимался оценкой волатильности, его предложение брать во внимание т.н. типичную цену (HLC/3), наиболее точно подходит к нынешним рынкам, нежели базировать свой поход, основываясь лишь на ценах закрытия.

Таким образом, я рассчитываю волатильность, как отношение экстремальной средней волатильности за 20-девный период, к типичной цене, усредненной за тот же период.

На рисунке представлен график волатильности кросс-курса GBP/JPY, начиная с 1993 года. Как мы видим, несмотря на то, что этот кросс-курсы является одним из самых сильно волатильных инструментов на рынке Forex, его волатильность с 1998 до середины 2008 года оставалась в узком диапазоне, имея склонность к снижению. В правой части отмеченной области мы можем увидеть всплеск волатильности, который пришелся на начало 2008 года, с последующим затуханием перед мощнейшим за всю историю этой пары всплеском волатильности. Следующие за всплеском пики пришлись на 6 мая прошлого года (обвал фондового рынка США), и на март нынешнего года, когда случилось землетрясение в Японии. Мы можем наблюдать закономерность в этих трех пиках: перед каждым из них наблюдалось затишье волатильности, причем, чем оно было продолжительнее, тем мощнее следовал всплеск (ничего не напоминает?).

На рисунке ниже представлена волатильность евродоллара, за период с 1991 до 2011 года. Несмотря на то, что евро считает одной из самых спокойных высокодоходных валют, мы можем наблюдать, что спокойствием эта пара отнюдь не отличается: ее волатильность находится в довольно больших диапазонах, причем, как правило, по своим составляющим они разнонаправленны.

Интересно, что лоу волатильности 2007 года, сформировавшийся перед длительным забегом вверх на фоне экономического кризиса, пришелся на уровень волатильности 1995-1996 годов. Этот уровень стал своеобразной линией поддержки, из чего мы можем сделать вывод, что, ровно как и движение цены, изменение волатильности тоже величина не случайная.

Правда вывод этот можно сделать не только из наличия линий, ограничивающих рост или падение волатильности. Достаточно обратить внимание на графики, и сразу становится понятно – этот показатель так же можно анализировать при помощи технического анализа.

Давайте рассмотрим более подробно временной отрезок с 2008 года по наши дни. Здесь даже не будучи докой в техническом анализе, без труда узнаются знакомые технические картины. С точки зрения волнового анализа здесь так же есть, где разгуляться. Поскольку волатильность, это показатель изменения цены, здесь мы так же будем наблюдать как классическую отработку паттернов, так и коэффициентов Фибоначчи.

На рисунке мы можем наблюдать красивую техническую картину. Пик волатильности в кризис пришелся аккурат на уровень расширения 261.8% от первой и второй волны роста. А послекризисный рост волатильности составил ровно 61.8% от волны падения. Линия нисходящего тренда по пикам является в данном случае неплохим сопротивлением, но в том случае, если она будет пробита повышением волатильности, мы можем рассчитывать на цели в районе 180-220 единиц.

У читателя может появиться вполне резонный вопрос: одно дело анализировать цену… а для чего нам знать, когда волатильность будет расти, а когда будет падать? Что бы ответить на этот вопрос нам необходимо понять, чем для спекулянтов полезен этот показатель.

В первую очередь, по мимо классических способов выставления стоп-лосса, правильный технический стоп-лосс выставленный исходя из нынешней волатильности достигнут никогда не будет. В следующей статье я подробно остановлюсь на этом методе, поскольку для любого спекулянта умение выставлять стоп – одно их основных, при помощи которого зарабатываются самые большие деньги.

Так же волатильность виртуозно помогает нам рассчитать размер наших позиций, исходя из максимального риска, принятого нами. Об этом я уже рассказывал в цикле «По следам Черепах-трейдеров».

Ну и наконец, максимизация прибыли всегда достигается при условии, если волатильность после входа будет расти. Причем чем больше коэффициент роста, тем больше может быть потенциальная прибыль.

Разумеется, волатильность не подскажет нам, когда развернется цена. Для этого, как вы понимаете, мы должна анализировать цену, а не мощность её изменения. Однако знание, когда рост или падение усилиться, а так же умение выставлять правильный стоп при расчете риска – обо всем этом нам расскажет волатильность.

Продолжение следует…

При перепечатывании материала ссылка на автора обязательна! =)

Виктор Першиков

Виктор Першиков